導讀:財政部、稅務總局發布新政,鼓勵企業加大設備、器具投資力度,促進產業升級和技術創新。

近年來,為促進企業設備更新和技術升級,持續激發市場主體創新活力,我國持續出臺設備、器具一次性扣除政策。

8月18日,財政部聯合稅務總局發布《關于設備、器具扣除有關企業所得稅政策的公告》。公告表明自2024年起,企業在新購進設備、器具方面有了新政策!不再按年度計算折舊。這樣是不是一下子就能省下不少錢呢?

一、政策解讀

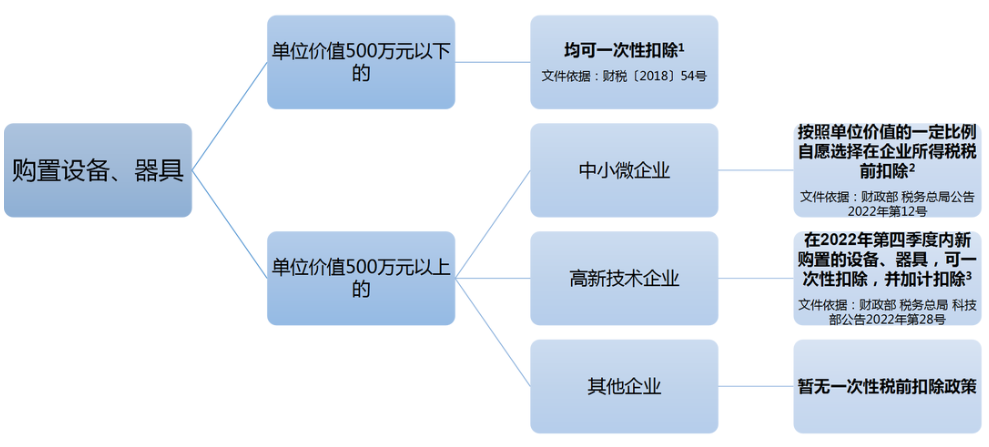

首先,對于單位價值不超過500萬元的設備、器具,企業可以一次性計入當期成本費用,在計算應納稅所得額時進行扣除,即刻享受減稅優惠。而對于單位價值超過500萬元的大型設備、器具,仍需按照現行企業所得稅法進行折舊。

這樣的政策出臺,無疑是為了鼓勵企業加大設備、器具投資力度,促進產業升級和技術創新。新政策的公布也引發了企業界的廣泛關注和期待,畢竟,設備采購對于企業的生產效率和競爭力有著重要的影響。然而,也需要注意的是,此次政策并未對設備、器具的具體種類作出限制,企業在購置時仍需根據實際需要和經濟效益進行選擇。同時,企業在享受減稅優惠的同時,也應合理規劃設備的更新與更換周期,以確保科技的革新和發展。

總的來說,這項政策的出臺是繼2022年底貼息鄭策后對于儀器設備采購的一劑重要利好。相信在新的政策引導下,企業將更加積極地投入設備、器具的購置和更新,為我國經濟的發展和產業的升級注入新的動力。

二、政策Q&A

問一、哪些企業可以適用“500萬元固定資產一次性扣除”的稅收優惠政策?

答:適用所有繳納企業所得稅的企業。

根據《中華人民共和國企業所得稅法》第一條規定,在中華人民共和國境內,企業和其他取得收入的組織(以下統稱企業)為企業所得稅的納稅人,依照本法的規定繳納企業所得稅。

個人獨資企業、合伙企業等,由于不繳納企業所得稅,因此不適用本法。

問二、“設備、器具”是包括哪些固定資產?包括儀器嗎?

答:“54號文”第二條規定,本通知所稱設備、器具,是指除房屋、建筑物以外的固定資產。具體包括《企業所得稅法實施條例》第六十條中的第(二)至(五)項。

參照:《企業所得稅法實施條例》第六十條規定,固定資產分為五大類:

(一)房屋、建筑物;

(二)飛機、火車、輪船、機器、機械和其他生產設備;

(三)與生產經營活動有關的器具、工具、家具等;

(四)飛機、火車、輪船以外的運輸工具;

(五)電子設備。

經了解:實驗室里的儀器通常被歸類為固定資產設備,這是因為它們是企業或機構所擁有的不易于移動的長期使用工具,也是企業或機構的重要財產之一。

問三、以非貨幣形式購進的設備、器具是否適用“500萬一次性扣除”政策嗎?

答:不適用,以貨幣形式購進的固定資產才能適用該政策。

剔除了融資租入、捐贈、投資、非貨幣性資產交換、債務重組等多種方式取得的固定資產。

問四、政策中的“新購進”指新的固定資產嗎?

答:“新購進”中的“新”字,區別的是原已購進的固定資產,而不是非要購進全新的固定資產,使用過的舊的固定資產也是可以。

問五、購進時點的確定